2024年、日本はかつてない程の投資ブーム。

新nisaがスタートし、日経平均は過去最高値を付け、「私も投資をはじめようかな?」と言う気持ちになっている方も多いのではないでしょうか?

「物価上昇に備えて、お金は着実に増やしたい!」

「でも、リスクがあってお金が減るのはイヤ!」

「ほったらかしでOKな投資がいいな~」

そう考えている私には、ピッタリの投資方法がありました!

それが、アメリカのゼロクーポン債による投資です。

今回のブログは「米国債ゼロクーポン債をSBIで買ってみた!途中売却した結果は?」と題しまして、

●なぜ米国債ゼロクーポン債なのか?投資のきっかけも!

●米国債ゼロクーポン債のメリットとは?

●米国債ゼロクーポン債はどの証券会社で買うべき?SBIにした理由も!

●米国債ゼロクーポン債をSBI証券で買ってみた!取引報告書公開!

●米国債ゼロクーポン債10年ものを選んだ理由は?

●米国債ゼロクーポン債を途中売却することになった理由は?

●米国債ゼロクーポン債を途中売却した結果は?取引報告書公開!

●資産運用で一生迷わないためには?中立なFPへの相談がおすすめ!

の8つのタイトルで、ファイナンシャルプランナーの私が深堀りしていきます。

私は大手証券会社に勤務経験があり、株・投資信託・債券などの投資歴は20年程となります。

どうぞ最後までお付き合いください。

ゼロクーポン債のSBI証券での買い方は?米国債の価格の計算方法も!

↓ ↓ ↓

NISA口座をSBI証券から楽天証券に変更する方法は?かかった日数も!

↓ ↓ ↓

固定資産税のお得な払い方2024は?楽天ペイとクレジットカードの場合!

↓ ↓ ↓

なぜ米国債ゼロクーポン債なのか?投資のきっかけも!

「富裕層ほど債券に投資をしている」

そんな噂を耳にしたことはありませんか?

以前、私は友人のお母さまから「外国債券で大きく資産を増やすことができたのよ~」と言う生のお話を伺う機会がありました。

その時は「へ~!」と感心しつつも、すっかり忘れていたのですが・・・

ある時、ふと一冊の本と出合いました。

それが、こちらの本です。

↓ ↓ ↓

「証券会社がひた隠す」って何?

そう言えば、証券会社に勤務していた時も、あまり債券投資の話って聞いたことがなかったんですよね~!

さっそく興味津々で、読んでみることにしました。

そして、それが米国ゼロクーポン債の投資のスタートとなりました!

米国債ゼロクーポン債のメリットとは?

債券には大きく分けて2つあります。

●利付債・・・定期的に利金が支払われる債券

●割引債・ゼロクーポン債・ストリップス債・・・利金が支払われない債券

このゼロクーポン債(割引債・ストリップス債)は利金が支払われない分、購入時に安く購入することができます。

例えば、満期時に額面1万ドルが戻って来る債券は、購入時4500ドルで購入できると言うようなイメージです。

10000-4500=5500ドル

割引債の場合には、この償還時と購入時の差額5500ドルが利益となる訳です。(ここから税金が引かれます)

ゼロクーポン債の税金についてはこちらで詳しく解説しています。

↓ ↓ ↓

では、このゼロクーポン債のメリットは何でしょうか?

●満期日にいくら戻ってくるかが約束されている!(ドルベースの場合)

●購入したら、あとは満期日まで放置でOK!

ゼロクーポン債はアメリカが破綻しない限り、満期日には約束した額面が確実に手元に入ってきます。

そんな投資、他にありますか~?

株や投資信託はいつ、いくらになるかは、誰にもわかりません。

でも、ゼロクーポン債はゴールの金額が約束されているのです。

もちろん最終的に円に替えるのであれば為替のリスクはありますが、満期時に円高であれば、そのままドルで持っていれば良いだけの話です。

株や投信のように株価や基準価額を気にすることなく、1度購入したら何も考えずに償還まで持ち続ければOKです。

この手間のかからなさも大きな魅力です。

高リスク高リターンよりも、極力手間をかけずに、ある程度のリターンを求める我が家にとってはピッタリだと感じたのでした。

※ここでは割愛しますが、ゼロクーポン債にはもちろんデメリットも存在します。

投資を検討されている方は、メリット・デメリットどちらも理解された上での投資をおすすめ致します。

新NISAやiDeCo、個人年金、保険など・・・

漠然とした将来のお金の不安、一度まとめてFPに相談してみませんか?

いつ、いくら必要か?を認識できると、お金の不安から一生解放されますよ~!

●もらえる年金額がわかる!

●iDeCo、新NISA等の資産運用がわかる!

●無料のライフプラン作成で、貯蓄計画が明確に!

●家計の見直しで、貯蓄を増やせる!

相談無料、初心者歓迎、オンライン相談も可能です!

雑誌「日経WOMAN」7月号にも掲載された、貯蓄に特化した相談窓口です。

\2分で入力!全国対応!/

貯蓄・資産運用の無料相談ガーデン米国債ゼロクーポン債はどの証券会社で買うべき?SBIにした理由も!

いざ「ゼロクーポン債を購入しよう」となった時は、まず証券会社での口座開設が必要となります。

でも、どこの証券会社で購入すべきなのでしょうか?

ゼロクーポン債の取り扱いのある証券会社はいくつもありますが、どの商品が販売されているかは各証券会社によって異なります。

満期日や価格など、各社の取り扱い券面が異なる訳なんです!

また、以下の項目も各証券会社によって異なります。

1,口座管理料の有無

2,為替スプレッド(手数料)の安さ

3,ゼロクーポン債の取り扱い数

4,ネット売買できるかどうか?

私の場合、この4つのポイントをチェックして、数ある中からSBI証券を選択しました。

\詳しくはこちらをチェック/

口座管理料の有無

口座管理料の有無は大きなポイントです。

年間3000円以上かかる証券会社もあるので、長期投資となるゼロクーポン債のためだけに口座管理料を払い続けるのは得策ではありません。

為替スプレッド(手数料)の安さ

為替スプレッド(為替手数料)も私たちの利益にかかわる重要な部分です。

1ドルあたりの為替スプレッドは大したことがなくても、まとまった金額で計算すると、手取り金額は大きな違いとなります。

必ず為替スプレッドの安い証券会社を選ぶべきです。

ちなみに、SBI証券ではインターネットコースであれば、米ドル/円のリアルタイム為替取引の為替手数料は無料となっています。

ゼロクーポン債の取り扱い数

あまり大々的に売り出されていないゼロクーポン債は、証券会社によって取り扱い数が大きく異なります。

自分が望む期間・価格の債券の取り扱いがあるかどうかは、重要なポイントです!

ネット売買できるかどうか?

気軽に好きな時にネットから注文を出したい場合には、ネット売買のできる証券会社を選択する必要があります。

一般的に、ネット証券ではなく、店頭で相談しながら購入できる証券会社は為替スプレッドが高い傾向にあります。

自分のニーズに合った証券会社を選択するのが、ゼロクーポン債投資の第1関門となります。

我が家は、これらの全ての条件を満たしていたことから、SBI証券でゼロクーポン債を購入することとしました。

ゼロクーポン債の購入には、まず口座開設が必要となります!

\ 無料の口座開設はこちらから /

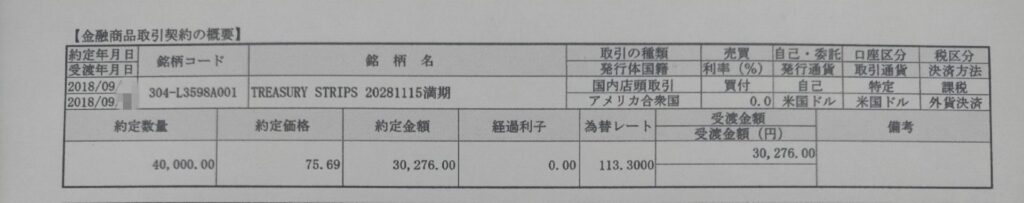

米国債ゼロクーポン債をSBI証券で買ってみた!取引報告書公開!

私がSBI証券で購入したゼロクーポン債は以下の通りです。

購入年月:2018年9月

満期日:2028年11月15日

額面(買った数量):40,000ドル

約定価格:75.69

約定金額(払った金額):30,276ドル

為替レート(1ドルの値段):113.30ドル

日本円での受け渡し金額:3,430,270円

2018年に購入し、2028年に償還予定の10年ものとなります。

額面に対して、この時の値段は75.69%。

つまり、満期時に10,000ドル戻って来る債券が、7,569ドルで買えるというものになります。

我が家はこの債券を40,000ドル分、30,276ドル(3,430,270円)で購入しました。

<10年後どうなるかと言うと・・・>

10年後には40,000ドル戻って来るので、

40,000ー30,276=9724ドル

為替の影響や税金等を抜きにすると、単純にこの9,724ドルが利益と言うことになります。

購入時の為替レートは113.30円でしたので、もし仮に全く為替が動いてなければ、

9724×113.30=1,101,729円(小数点以下切り捨て)

10年間の放置で、利益は110万円以上出る見込みです。(実際にはここから税金が引かれます)

10年間放置しておくだけで、100万円以上の資産が増えるのであれば、なかなか良い投資先と言えるのではないでしょうか?

債券にはデフォルトリスクと言って、発行元が破綻すると元本が返ってこないリスクがありますが、米国債券の発行元はアメリカ。

何があるか予想できないのが未来ではありますが、アメリカ経済が破綻する心配はほぼないのではと個人的には考えています。

しかし、ここで心配になるのは、10年後償還した時に、為替レートで不利益が出るのではないか?と言う点ですよね!

でも、心配ご無用です!

為替が購入時よりも円高に傾いていた場合、そのままドルで保有しておけば良いのです。

そして、円安になった段階で円に替えれば、為替での利益も狙えると言う訳です。

ゼロクーポン債の償還時は、ドルのままでの受取となるように、必ず設定を確認しておきましょう!

\ネットでかんたん口座開設!/

米国債ゼロクーポン債10年ものを選んだ理由は?

我が家の場合は、子供の教育資金として、手堅く、確実にお金を増やしておきたいと言う目的がありました。

このゼロクーポン債を購入した2018年、我が子は2歳。

償還する2028年には、12歳になっている計算です。

最もお金が必要となるのは、大学入学時の18歳。

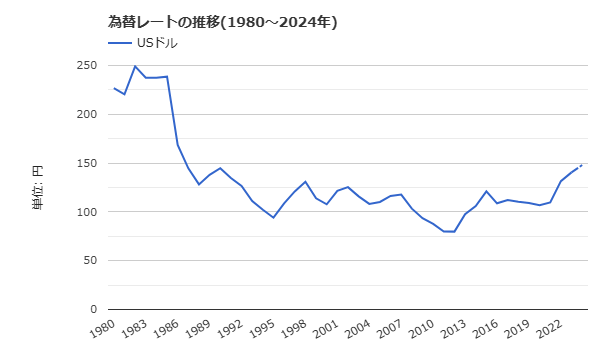

ちなみに、ここ40年ほどの為替がどう動いているかと言うと、このようなチャートになっています。

1ドル250円台の時代はさておき、ここ30年位を見ても、およそ75円台~150円台と大きく値動きしているのが見て取れますね。

我が家がゼロクーポン債を購入した2018年頃は、比較的動きの小さい、為替相場の安定している時期でした。

6年間の猶予で、為替のリスクヘッジができるかどうかは正直わかりません。

チャートを見てどう捉えるかは人それぞれで、どんなプロの方でも未来の予想は難しいものです。

しかし、1つ確実に言えることは、為替は常に円高と円安の間を行ったり来たりしていると言うことです。

余裕資金で運用をしておけば、適切な時期を見て円転し、利益を生み出せると言う訳ですね。

我が家の場合、もし大学入学時に円高で円転できないとしても、他の円資産でカバーできるだろうと考え、購入に至ったのでした。

米国債ゼロクーポン債を途中売却することになった理由は?

満期日まで放置しておくつもりだったゼロクーポン債ですが、世の中はかなりの円安に!

ここ30年を見ても、かつてない円安水準です。

もしや「今売却しても、かなりの利益が出るのでは?」と思い立ち、試算してみました。

すると、軽く100万円を超える利益が出ていたんです!

投資金額約340万円が、5年ほどで100万円以上増えていれば、途中売却もアリですよね?

この先5年後の償還まで持っていて、為替レートが今と同じか、さらなる円安に進んでいる確証はありません。

もしも円高に振れていれば、ドルから日本円への交換をしばらく様子見する時間が必要となるかも知れません。

ここはいったん利益確定させましょう!と言うことで、途中売却することにしました。

米国債ゼロクーポン債を途中売却した結果は?取引報告書公開!

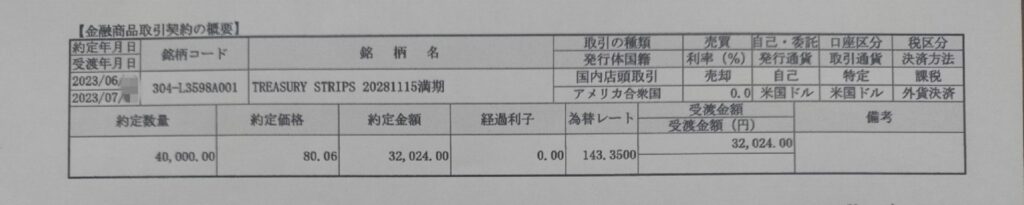

私がSBI証券で途中売却したゼロクーポン債は以下の通りです。

購入年月:2018年9月

満期日:2028年11月15日

売却日:2023年6月

額面:40,000ドル

約定価格:80.06

約定金額(売った金額):32,024ドル

為替レート(1ドルの値段):143.35ドル

日本円での受け渡し金額:4,590,640円

10年物のゼロクーポン債を、5年で途中売却した結果です。

●ドルベースで考えると・・・

32,024ドル(売却金額)ー30,276ドル(購入金額)=1,748ドルの利益

少ないようにも感じますが・・・

●日本円に換算すると・・・

4,590,640円ー3,430,270円=1,160,370円

5年間で1,160,370円の利益となりました。

我が家は特定口座での取引だったので、ここから20.315%の譲渡益税が引かれた金額が手元に入りました。

先ほどもご紹介した通り、購入から10年後の満期日に受け取った場合、為替の影響がないとすると110万円ほど利益が出る計算でした。

それが円安になったことで、ゼロクーポン債の購入から5年で途中売却しても、償還まで持つ以上の利益を生み出すことができました。

資産運用で一生迷わないためには?中立なFPへの相談がおすすめ!

投資となると「何にいくら投資するか?」と言う「入り口」に目が行きがちですよね?

でも、お金の迷いをなくす為に真っ先に考えておかなければいけないのは、実は「出口」なんです!

「いつ、いくら必要になるか?」を1度しっかり把握すれば、お金の不安はなくすことができます。

出口が分かれば、あとは必要な資金に合わせて、資産運用をプランニングすれば良いわけです。

そのためには現在の家計状況とともに、年金や保険、住宅ローンや教育資金、老後資金をしっかり洗い出しして、年表とともにキレイに組み立てることが必要です。

でも、自分でそれらをチェックしようとしても、なかなか手の付けられることではありませんよね?

そこで、ファイナンシャルプランナーの登場です。

今回私がご紹介する下記の2つの会社には、どちらも中立にアドバイスしてくれるFPがいます。

一度相談してスッキリ解決しておけば、一生お金に対する不安から解放されますよ~!

貯蓄に特化したFP無料相談「ガーデン」

こちらは非常にめずらしい、貯蓄に特化した相談窓口です。

「iDeCoや新NISA、老後2000万円問題など関心はあるけれど、よくわからない」

「何から、どう質問したらよいのかわからない」

そんな方におすすめです!

●もらえる年金額がわかる!

●iDeCo、新NISA等の資産運用がわかる!

●無料のライフプラン作成で、貯蓄計画が明確に!

●家計の見直しで、貯蓄を増やせる!

相談無料、初心者歓迎、オンライン相談も可能!

雑誌「日経WOMAN」7月号にも掲載された、貯蓄のプロです。

相談後には、お金の本3冊の中から、1冊お好きな本のプレゼントも!

シミュレーションで未来を見える化!FP無料相談「お金のみらいマップ」

こちらの特徴は、よくある保険会社や銀行のFP相談ではないので、売るべき商品を持っていないと言う点です。

そのため、何かを無理やり押し売りされる心配がありません。

節約〜資産運用まで幅広い相談に、中立的な立場でのってもらえます。

●セールスなく、中立的な立場でアドバイスがもらえる!

●幅広いジャンルの運用法について教えてもらえる!

●具体的に商品を検討したい場合は、審査済みの投資会社を紹介してもらえる!

●何度でも無料で相談できる!

全国対応で、もちろん無料!

オンラインで、好きな時に好きな場所でのご相談が可能です!

まとめ

今回は「米国債ゼロクーポン債をSBIで買ってみた!途中売却した結果は?」と題しまして、

●なぜ米国債ゼロクーポン債なのか?投資のきっかけも!

●米国債ゼロクーポン債のメリットとは?

●米国債ゼロクーポン債はどの証券会社で買うべき?SBIにした理由も!

●米国債ゼロクーポン債をSBI証券で買ってみた!取引報告書公開!

●米国債ゼロクーポン債10年ものを選んだ理由は?

●米国債ゼロクーポン債を途中売却することになった理由は?

●米国債ゼロクーポン債を途中売却した結果は?取引報告書公開!

●資産運用で一生迷わないためには?中立なFPへの相談がおすすめ!

の8つのタイトルで深掘りしてみました。

最後までのお付き合い、ありがとうございました。

ふるさと納税のおすすめ便利ガイドはこちら!

↓ ↓ ↓

納税を楽天ペイで済ませポイントをもらうお得な方法は?手数料も!

↓ ↓ ↓

ふるさと納税よかったものは?日用品・ティッシュのコスパ徹底調査!

↓ ↓ ↓